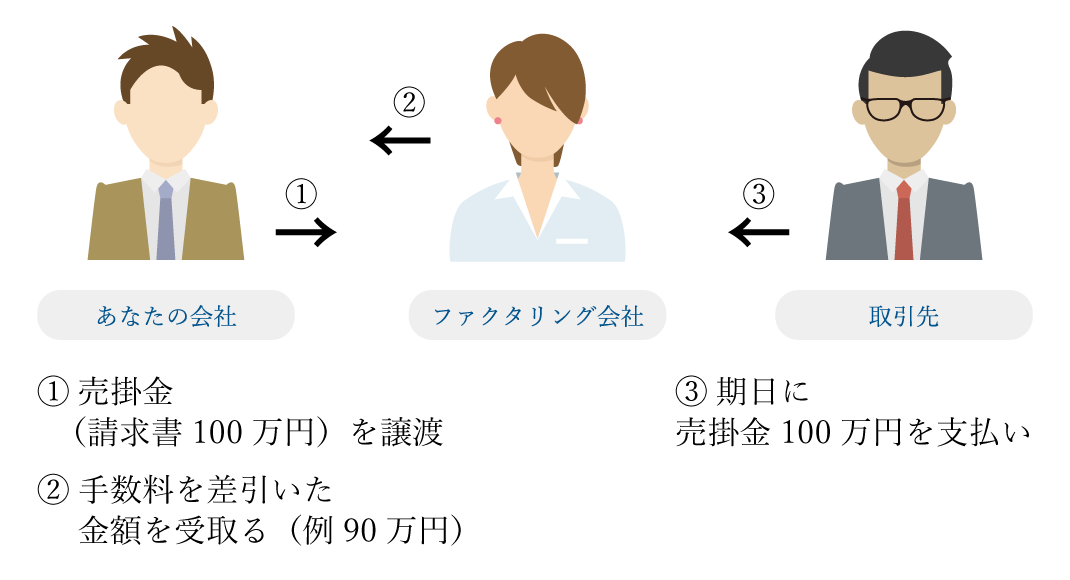

ファクタリングとは、取引先に請求済みの売掛金(請求書)をファクタリング会社へ譲渡し、支払期日より前に現金化する資金調達方法です。

借入ではないため、負債にならず、審査も比較的スピーディーという特徴があります。

売掛金が入金されるまでの期間(30〜90日)に資金不足が起きる企業にとって、「入金まで待てないときに使う即効性のある資金繰り手段」です。

ファクタリングには「2社間」と「3社間」がある

2社間ファクタリング

- 事業者⇔ファクタリング会社の2者で完結

- 取引先へ通知しない(バレない)

- 手数料は高め(10~20%が目安)

- スピードは最速(即日入金が可能)

3社間ファクタリング

- 事業者⇔ファクタリング会社⇔取引先の3者で契約

- 取引先へ通知が必要

- 手数料は低い(1~5%程度)

- 審査に数日~1週間かかる

ファクタリングのメリット

1.即日〜数日で資金化できる

銀行融資のように時間がかからず、早い会社なら 最短即日入金。

2.借金にならない(オフバランス)

貸借対照表に負債として計上されず、信用情報にも載らないため、融資審査にも悪影響が出ません。

3.赤字企業・債務超過でも利用できる

評価対象は会社の財務状況ではなく、取引先の支払い能力(売掛先の信用力)です。

4.売掛金の未回収リスクを回避できる

特に3社間の場合、売掛金回収はファクタリング会社が行います。

ファクタリングのデメリット

1.手数料が高い(特に2社間)

融資と比べると費用が高く、短期利用向け。

2.悪質業者による貸金業まがいの取引に注意

売掛金の買取ではなく「実質貸付」と判断されるケースもあり、高額な違法手数料を請求する業者に注意が必要。

3.取引先へ知られたくない場合は2社間限定

ただし手数料が高くなる。

ファクタリングと融資の違い

| 項目 | ファクタリング | 銀行融資 |

|---|---|---|

| 資金調達までのスピード | 即日~数日 | 数日~数週間 |

| 審査のポイント | 売掛先の信用力 | 自社の財務状況 |

| 財務への影響 | 負債にならない | 負債が増える |

| 利用シーン | 急な資金需要 | 長期的な資金調達 |

どんな場面で活用される?

- 給料・外注費・仕入れが迫っている

- 売掛金の入金サイトが長く、資金繰りが苦しい

- 突発的な費用(修繕費・設備費)が発生

- 銀行融資の審査に時間をかけられない

特に 建設業・運送業・介護・人材派遣・製造業 などで多く利用されています。

ファクタリングを利用する際の注意点

手数料が明確な会社を選ぶ

曖昧な見積もりを出す会社は危険。

契約書・振込額を必ず確認

不明瞭な「調査費」「管理費」といった請求は要注意。

売掛債権の内容を正確に伝える

虚偽申告をすると契約解除・損害賠償の可能性あり。

まとめ

ファクタリングとは、売掛金を早期に現金化して資金繰りを改善するための有効な手段です。

- すぐに資金が必要

- 融資の審査が間に合わない

- 取引先の入金サイトが長く苦しい

こうした場合に非常に役立ちます。

ただし、手数料や契約内容を十分確認し、信頼できる会社を選ぶことが成功のポイントです。